BTC/HKD-2.21%

BTC/HKD-2.21% ETH/HKD-3.15%

ETH/HKD-3.15% LTC/HKD-0.64%

LTC/HKD-0.64% ADA/HKD-2.15%

ADA/HKD-2.15% SOL/HKD-0.66%

SOL/HKD-0.66% XRP/HKD-1.94%

XRP/HKD-1.94%來源:財主家的余糧

一

常識越簡單,越難證明

人類的真理,通常都是不言自明的常識。

然而,越簡單的常識,往往也是最難以被證明的猜想——如果這個真理能夠被質疑、證明或證偽,這常常意味著人類思維體系的重大變革,社會文明將天崩地裂。

這里舉幾個例子。

1.“地球是宇宙的中心,大地是靜止的,日月星辰統統圍繞地球運行”。

16世紀以前,這是所有人都知道的“真理”,更是大家感覺到的現實,但如何證明?

羅馬教廷告訴大家:真理,不用證明。

1543年,去世前的哥白尼發表了《天體運行論》,告訴大家,根據他幾十年來的觀測結果,其實太陽才是宇宙的中心,而地球不過是繞著太陽運行的一個行星而已。

“真理”被證偽,從那時起到現在,人類進入現代文明。

2.“兩點之間直線段最短”。

這是我們都知道的一個真理,但如何證明?

答案是“無法證明”。你只能說,給狗一根骨頭,連它都知道選擇直線段直接撲上去,而不是繞個彎再撲過去。

然而,1851年,一個叫黎曼的年輕人發表了一篇文章——《論幾何學作為基礎的假設》。他對這個“真理”進行了質疑,這讓人類擺脫了2000多年歐氏幾何的束縛,對于空間的概念有了全新的認知,開創了全新的數學與物理時代。

3.“光速是運動速度的極限”。

這是人們都知道的真理,但如何證明?

答案是“無法證明”。你只能說,要不你去追一下試試?或反過來說,如果有東西超過光速,意味著我們可以“回到過去”和“超過未來”,而這又是不可能的。

1905年,一個叫愛因斯坦的年輕人發表文章——《論動體的電動力學》。受到黎曼幾何啟發,他認為質量和能量、時間和空間,都是相對的,互相轉化之時,質量就是能量,時間就是空間,只有運動是絕對的,因為光子沒有質量,所以運動速度的極限就是光速。

這就是劃時代的“相對論”。人類從此擺脫原有的關于物質、能量、時間、空間的孤立認識,造出了可怕的原子彈,文明進入新紀元。

4.“冷熱的溫度可以無限高,但不可以無限低”。

這也是真理,但如何證明?

長期以來,這個答案也是“無法證明”。但后來人們發現,所謂“熱”和“冷”,不過是分子和原子運動的表現,熱就是運動快,冷就是運動慢,如果分子運動靜止下來,就構成了絕對零度,但因為分子運動不可能靜止,所以低溫永遠不可能到達“絕對零度”。

韓國信用卡公司Shinhan Card推出基于區塊鏈的數字保修服務:9月19日消息,韓國最大信用卡公司、全球五大信用卡發行商Shinhan Card推出基于區塊鏈的數字保修服務,用于認證產品的真實性。

首爾二手商品銷售平臺BGZT將最先支持該保修服務。大約一年前,Shinhan Card與該公司簽署合作伙伴關系,以擴大其在平臺業務上的戰略聯盟。

當客戶在首爾三家BGZT商店使用Shinhan Card購買商品時,他們可以掃描所購產品上的二維碼并獲得數字保修。然后,他們可以在Shinhan的pLay移動應用程序上查看產品的詳細信息。(Cryptonews)[2022/9/19 7:06:53]

二

名正實負,轉移財富

在人類幾千年經濟史上,也有一個不言而喻的真理:

金錢的利率可以無限高,但不可以無限低,最低的利率極限是0。

這個“真理”,是由財富和貨幣的一系列屬性所決定的。

凡是被稱作“財富”的東西,都是有獲得成本和稀缺性的。而相比之下,空氣和水這兩種對于人類生存最重要的東西,卻因為其沒有生產成本,也沒有稀缺性,所以從來沒有人將這兩樣東西視作財富儲存。接下來,為了對不同類型的財富進行比較和交換,人類發明了金錢這個概念,用金錢的數值來標識財富的規模。

正是因為財富具有稀缺性,所以你借用別人的錢,必須要付出成本,這個成本就是利息,而我們把一年內支付的利息占借款數額的比例,稱之為“利率”或者“收益率”——如果,我不夠信任你,我可以選擇不借給你,也可以要求超高的收益率;如果,我特別特別特別信任你,覺得可以把我自己的財富無償給你使用,那就是0利率。

作為常識,利率可以無限高,但不能無限低,道理就是這么簡單。

我們也可以反過來考慮,如果出現負利率呢?

這意味著,有人借我的錢,不僅要無償使用我的財富,還要無償占有我的財富!

——不用懷疑,這就是明明白白的奴役和搶劫!

也正因為上述原因,在貨幣不貶值的金屬貨幣時代,是無法實施負利率的,也是不可能出現負利率的——至少,2008年之前的5000年人類經濟史上,從未出現過負利率。

然而,紙幣時代來臨之后,因為政府可以“根據經濟需要”來決定一個社會的貨幣數量,一切都變得絕妙起來。

比方說,某個國家,經濟增長率是10%,貨幣增長率是15%,但該國銀行存款利率,規定為2%,就這,政府還天天教育人民應該感恩戴德,因為官方統計通脹率只有1%——我們簡單一算就可以知道,該國實際通貨膨脹是5%,民眾存款看似享受了2%的正收益率,實際上是-3%收益率。

金色相對論 | 劉昌用:中國不可能出現Libra這樣的私人(企業)信用貨幣:在今日舉行的金色相對論中,關于“央行數字貨幣與Libra相比有何不同,未來會推出“中國版Libra”的問題,密碼經濟倡導者,北京大學經濟學博士劉昌用表示,央行數字貨幣是政府行為,Facebook推出來的Libra是企業行為,性質完全不同。因為是政府行為,央行數字貨幣不需要考慮被監管的問題,他就是監管方。而Libra目前面臨的最大問題就是監管問題。中美在貨幣政策上的差別非常大。從憲法層面看,人民幣是中國唯一的法定貨幣,而美國則有長期的私人貨幣歷史,現在也仍然合法存在。我們還有一系列具體的法律法規對貨幣做出非常嚴格的限制。因此,中國不可能出現Libra這樣的私人(企業)信用貨幣。即使在美國Libra也很難推進,因為它不是簡單的私人貨幣,它的體量太大,并且超主權,錨定一籃子法幣,抵押一籃子資產,帶來的國際金融影響和金融風險,進一步的國際經濟和影響都非常復雜。在對金融領域有嚴格監管的發達國家,監管壓力是非常大的,Libra的成功之路非常難。[2019/8/15]

這就是名義正利率,實質負利率。

在我前面的文章里,有個網友的評論非常準確:

你借給銀行一瓶牛奶,10年后銀行還你1.3瓶,但牛奶已經至少兌了一半的水進去,相當于還你0.65瓶,然后你還得感動得熱淚盈眶。

在這種方式下,所有老老實實的存款人,本質上都是在給銀行送補貼、送溫暖,送實實在在的財富。而整個社會的財富,也就這么著,靜悄悄地從存款人那里,轉移到了銀行,轉移到了那些以遠低于實際通貨膨脹率而得到貸款的人。

我可以很肯定地告訴大家,不管其經濟模式區別有多大,自從人類進入紙幣時代以來,100%的經濟體絕大部分時間都在做這樣的事情——沒有一個例外。

以美國為例,其政府一直在不斷調整通貨膨脹統計方式,其目的就是為了讓通貨膨脹數據顯得低一些,也更貼近普通民眾的感覺——只要不產生現實的物資短缺,普通民眾吃穿住用行的價格,政府都是能夠做到時刻監控并實施“柔性管理”的。

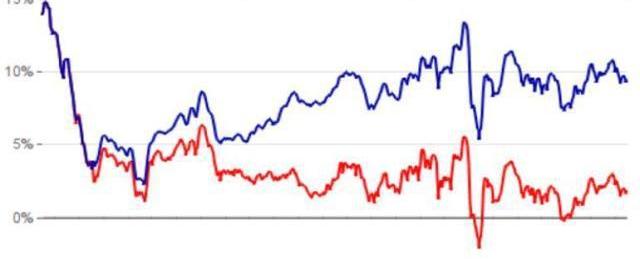

如果我們仍然按照美國政府在1980年所公布的通貨膨脹的計算方法,那么,最近40年來美國的通貨膨脹與官方公布的通貨膨脹數據會有巨大的差別——下圖紅線為官方公布CPI數據,而藍線則是仍然按照其1980年的CPI統計方式得出來的CPI數據。

圖表:shadowstats

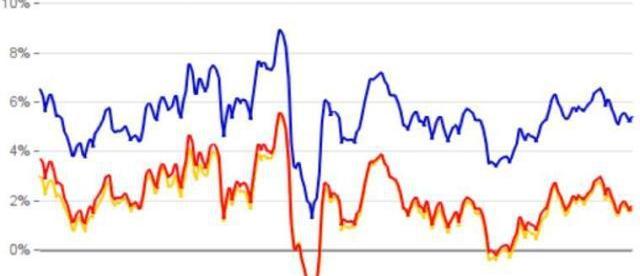

即便按照1990年美國政府公布的通貨膨脹計算方法,最近20年的美國通脹也比官方數據要嚴重得多——下圖中的紅線是官方統計CPI,藍線是按照1990年的CPI統計方式得出的CPI,而黃色線則是民眾所能感受到的經驗CPI。

動態 | 印度特倫甘納邦政府使用區塊鏈進行信用評分:據印度時報報道,特倫甘納邦政府與總部位于倫敦的創業公司Cognito Technologies開展試點,使用區塊鏈技術幫助窮人進行信用評分,使他們可以從銀行獲得貸款。據悉,在印度很多人沒有信用記錄,只能找私人放貸者或小額信貸機構借款,承受高額的利息。這一試點項目將從4月份開始記錄約1萬人的金融交易,使用智能合約記錄在區塊鏈分類賬上,然后對他們進行信用評分。[2019/1/10]

圖表:shadowstats

正如我在“吸血的鑄幣稅”一文結尾中的那句話:

現代信用貨幣的本質,是金融食利階層從實體經濟中轉移財富的工具。

三

奇點出現,從國債到存款

通過明正實負的利率政策,社會財富可以神不知鬼不覺地轉移給與政府、央行有關的金融食利群體,讓他們變得相對于其他人更加富有,但更絕妙的是對普通公眾的影響。

為掙到更多的錢,絕大部分公眾會選擇更加賣力地干活,生產更多的財富,由此社會的財富總蛋糕也就越做越大,每個人也都感覺到自己掙錢越來越多——因為普通公眾并不知道金錢的總量變得越來越多,他們反而都會認為是自己的個人努力帶來了收入增加,只要收入增長超過普通衣食住行的價格上漲,財富蛋糕的擴大,讓每個人都感覺自己的生活變得越來越好。

明明是一種轉移財富的玩法,卻能讓社會財富蛋糕變大,也讓絕大多數人都服氣,你說絕妙不絕妙?

所以,央行和政府管這種明正實負的貨幣政策,叫做“刺激經濟增長”。

有人可能會問,那溢出的錢都去哪里了?

這個問題我在“印了這么多錢,為什么沒有通貨膨脹?”一文中寫得很清楚。1971年以來,各國央行新產生的絕大部分貨幣,都進入了資本市場,包括房地產、股市、大宗商品市場、外匯市場以及各種金融衍生品市場,但這些東西的價格,作為普通人WhoCare?

也許,黃金漲了很多,鉆石漲了很多,原油漲了很多,股票漲了很多,大城市房價更是漲到難以想象,字畫古董和金融衍生品也漲了幾十倍幾百倍幾千倍,比特幣更是漲了幾萬倍,但這與我有什么關系呢?只要我不買股票,不買黃金,也不在大城市買房子,那些壞人們也就賺不到我的錢,反正我吃的、穿的、用的,其實都漲價不多——如果我的某個愛好漲價了,我反而能借機賺一把呢!

看文章的你,不妨感受一下大多數普通民眾的這種心態。

聲音 | 日照銀行監事長:區塊鏈技術在信用證領域已生根發芽 正積極推進區塊鏈業務合作:據新華社消息,日照銀行監事長楊寶峰近日表示,在貿易金融方面,目前區塊鏈技術在信用證領域已生根發芽,福費廷、保理、保函等業務同樣非常適合區塊鏈技術植入。日照銀行正在積極地與各家成員行單位共同推進區塊鏈業務合作。銀行可以有效利用區塊鏈技術高效便捷地滿足企業融資需求,服務實體經濟發展。[2018/11/23]

可惜,再巧妙的玩法,也有局限。

實質通脹是10%,官方通脹率5%,央行維持6%的利率水平;

當實質通脹是7%,官方通脹率是2%,央行可以維持3%的利率水平;

當實質通脹是5%,官方通脹率是0%,央行可以維持1%的利率水平;

當實質通脹是3%,官方通脹率是-2%,央行還想“刺激經濟增長”——

請問,央行該維持什么樣的利率水平?

自從歷史上取得超然于其他商業銀行的地位以來,央行就承載了人類特別是各國政府“熨平經濟周期”的期望,特別是1971年布雷頓森林體系崩潰以來,通過明正實負的利率政策,在屢次的經濟危機中,各國央行都表現出色,基本上實現了政府“促進經濟增長”的要求。

1990年以來,世界經濟持續增長,官方通脹數據則持續低迷,這讓政府和央行都志得意滿。各國政府更是以為,自己找到了經濟永遠增長的金鑰匙,“通貨膨脹目標制”隨即被提了出來——央行事先設定全社會通貨膨脹率目標,然后據此制定貨幣政策,而央行最主要的目標,就是穩定物價。

目標該定在多少,這里面可有大學問。

1996年7月,在一次美聯儲會議上,時任美聯儲主席格林斯潘提出,應該把通脹目標設在0%-1%,后來的美聯儲主席耶倫卻當即表示反對,她的理由非常充分:通脹目標定在0-1%,離0太近了,央行無法把名義利率變為負數,這個時候,如果發生經濟衰退,央行就沒有多少空間可以通過降低實際利率以刺激經濟發展。

協商下來的結果是:通貨膨脹目標定在2%是比較合適的,在最極端的情況下,央行把名義利率降到0%時,實際利率為-2%,維持負的實際利率,對于經濟來說是有刺激作用的。

就是這個2%的通貨膨脹,成為當代經濟理論中,“輕微的通貨膨脹有利于經濟增長”這一結論的源泉。

1990年,西方央行的小弟新西蘭央行率先展開實驗,實施通貨膨脹目標制度;

接下來,西方央行紛紛宣布采用通脹目標制度——當然,是官方的通脹;

從2000年開始,整個西方國家的貨幣政策,全部都是“通脹目標制”。

湖北白云山藥業進軍區塊鏈市場 建立食藥安全信用體系:湖北鳳凰白云山藥業有限公司董事長程雪翔表示,白云山藥業將帶領其明星品牌“一體堂”進軍區塊鏈市場,大力推廣區塊鏈新技術,創新監管手段,提高監管效能,帶頭建設食藥安全信用體系[2018/4/13]

隨著2008年全球金融危機的爆發,美國、歐洲和日本,很快就遇到了“最極端的情況”,于是當時西方主要央行的官方利率基本都降到了0附近,名義正利率和實質負利率的玩法,已經不能滿足各國政府和央行的需求了,突破人類常識和極限的名義負利率開始出現。

2008年金融危機最嚴重的時候,全面性的信用冰凍和恐慌情緒,導致美國金融體系出現了急劇的信用緊縮,幾乎所有的大類資產,價格都急劇下跌,而美元現金成為了當時最緊缺的資產。

當時,代表著美國政府信用的國債,可以按時償付現金利息,到期國債更是能得到足額支付,由此得到了市場瘋狂追捧,短期國債價格急劇飆升,一直漲到收益率出現負值。

人類經濟史,就此出現了奇點。

不過,因為隨后美聯儲推出大規模的QE印鈔計劃,民眾通脹擔心再起,美國國債收益率再度升高,奇點一閃而過。大家都以為,這是人類經濟史的一次意外,巴菲特老爺子當時就感嘆,債券出現負收益率這么奇特的事情,一輩子大概只能看見一次。

“歐債債務危機”爆發之后,隨著危機持續發酵,市場開始擔心歐元區會解體,于是出現了人類經濟學中最奇葩的景象——同樣是歐元區的國債,希臘的國債價格跌成狗,收益率更是一度上漲至103%;與此同時,經濟最強盛、最穩定的德國,其國債價格卻一路漲破天,到2011年12月份,3個月期的德國國債出現了-0.06%這樣奇葩的負收益率。

此后,全球第四大經濟體的德國,其國債收益率動不動就跌至負值,跟隨著德國之后,瑞士、瑞典、丹麥、挪威、芬蘭、荷蘭、比利時等國的國債也紛紛出現負收益率。

看到美國大規模QE并沒有導致官方通貨膨脹,日本央行也決定開始QQE,沖到市場上對日本國債買買買——這一買不要緊,市場趁機抬高日本國債價格,到了2014年9月,日本的半年期國債收益率,也開始出現負值。

和德國一樣,此后日本的國債收益率也動不動就跌至負值。

在國債收益率出現負值的同時,名義的存款負利率也開始出現。

2009年7月,瑞典央行第一個實驗存款負利率,將其設為-0.25%,這是人類歷史上第一次將存款利率調成負值,一年后才將其調正。

真正對儲戶存款實施負利率政策的第一人,是丹麥——2012年7月,丹麥開始在全國實施存款負利率政策,懲罰那些有錢不花存在銀行的人。

貴為全球第二大貨幣的歐元,在2014年6月也宣布執行-0.1%的存款負利率,到了9月份又進一步降低到-0.2%,此后,瑞士和瑞典先后跟進。

2016年1月,日本央行意外宣布降息至-0.1%,也開始實施存款負利率政策。

就這樣,從國債負收益率到存款負利率,歐洲和日本都全面開始實施負利率。

四

結局,早已注定

從2012年開始,債券負收益率變得司空見慣;

從2014年開始,存款負利率變成了常見政策;

最荒謬的是,這些荒謬的負利率現象一直持續迄今。從危機時刻例外的貨幣政策,變成各國央行的常規操作。

2018年以來,隨著美聯儲停止加息,負收益率債券的規模開始持續暴漲,瑞典、德國等國的大部分國債開始變成負收益率,不僅僅是短期國債的收益率向負值轉化,甚至連10年期、20年期、30年期這樣的長期國債,其收益率也紛紛下水變成了負值。

截止2019年8月中旬,全球負收益率債券接近17萬億美元,其中德國、瑞士、荷蘭國債收益率已經100%變成負值,而瑞典、比利時、芬蘭、奧地利,除了最長期限的國債之外,也已經全部變為負收益率。

信用貨幣時代,難道,市場上的人們真的相信,10年后、20年后乃至30年后的德國日本,其物價要比現在還要低?其貨幣價值比現在還要高?

信了的人,才真正是SB呢!

1000年前,紙幣就在中國的四川出現,從那時起到現在,人類出現過至少上千種信用貨幣,從來沒有任何一種信用貨幣,能在十年以上的期限里,保持相對于物價的升值,更沒有任何一種紙幣因為升值太高而退出歷史舞臺。相反,從70年以上的歷史來看,除英鎊、美元和瑞士法郎這3種紙幣外,99%以上的紙幣,都是貶值到一文不值而退出流通領域。

即便是英鎊、美元和瑞士法郎這三種從未歸零的紙幣,用人類的傳統貨幣黃金來衡量,最近50年之內,其價值也都跌至不足原來的1/40。

幾千年來,“貨幣的最低利率是0”是貨幣和財富的基本常識和簡單真理,卻在2008年以來的現實中遭遇“證偽”,我陷入了森森的思考——這極有可能意味著,人類有關貨幣和財富的思維體系,將會發生重大改變。

與思維體系變革同時進行的,也一定是世界貨幣體系的重置和重大變革。

通過了解人類歷史上那些形形色色的貨幣,我可以確信的是,正是因為信用貨幣的獲取沒有成本,人性的貪婪,就決定了信用貨幣使用的兩個極端,在“一場規模超過中國GDP的龐氏騙局,正在全球上演……”一文中,我描述了信用貨幣的兩種極端:

1)第一種極端:超高利率

這種信用貨幣,由那些權力極大、極少受約束的政府所創造,因為缺少公眾和精英團體的監督,所以政府缺乏責任感和廉恥心,將信用貨幣視為“點紙成金”法術,毫無規則地擴張其數量,稀釋其購買力,其貨幣貶值在短期內就會被公眾察覺——我稱之為“不要臉貨幣”。這種貨幣最終必然一文不值,利率也將飆升到不可思議的高度。例如,現在阿根廷央行的基準利率就是75%,而1990年阿根廷的央行基準利率更是創下1400%的世界紀錄。

2)第二種極端:0利率

這一類信用貨幣擴張,有明確可信的規則,而且受到了公眾或社會精英團體的嚴格監督,其數量擴張與經濟規模增長、與社會總體債務增加有直接對應關系,雖然也在持續實施“明正實負的利率政策”,但因為貨幣數量額外增加相對較少,貨幣貶值在短期內公眾基本上察覺不到——我稱之為“要面子貨幣”。

因為公眾對要面子貨幣的信任度極高,在債務沒有到達周期性頂部的時候,且貨幣可以持續發行,其溫和通脹也能被公眾所接受。但這種貨幣有一個最大的命門——因為是信用貨幣,其擴張必須依賴于債務增加,而當整個社會的債務到達極限,其正常擴張就會停滯下來,社會也會爆發債務危機。為了拯救債務危機刺激經濟,政府又會暫時不顧及規則地大量印鈔。畢竟,貨幣創造沒有成本嘛!

在債務危機第一階段,整個社會出現債務通縮,而公眾對于貨幣價值的信任也一直都在,但是因為債務負擔沉重,無法通過更多借貸來創造貨幣,而政府又希望大家繼續借債來擴張貨幣,于是只有把貨幣利率一降再降,一直降到0這個極限,就如同現在的日本和歐洲央行——為什么會出現負利率這種更極端的現象,是因為央行無法在傳統規則之下擴張貨幣,但為了“熨平經濟周期”,強行創造條件擴張貨幣,于是就讓國債變成了負收益率,這本質上是另外一種不要臉。

然而,如果到了長期債務周期的頂部,公眾已經基本喪失了更多舉債的能力,這迫使央行和政府開始玩左右手互博的游戲——你種田來我織布,你擔水來我澆園,你舉債來我印鈔,你發行來我購買。

這就是當今的零利率和負利率時代。

表面看,當前各國信用貨幣,既存在著阿根廷這樣75%的超高利率,也存在著德國、日本和瑞士這樣的負利率,但本質上,產生兩種利率的原因都是一樣的——貨幣沒有獲取成本。

人性就是這樣,沒有獲得成本,就不會珍惜,而決定一種貨幣終極價值的,最終一定來源于其獲取成本。

如果,把公眾和精英團體的監督強弱程度,視為政府獲取信用貨幣的成本難易程度,那么,要面子貨幣的價值為什么可以持續幾十年乃至更久,而不要臉貨幣的價值,卻在短短的幾年、十幾年時間里就喪失殆盡,其實也是獲取成本高低的區別。

歷史上出現的上千種紙幣,為什么絕大多數的持續時間都那么短,就是因為早期的政府權力太缺乏監督,而當代西方國家的信用貨幣可以持續長達50年之久,民眾依然保持信任,這就是因為權力有了較好的監督,政府獲取貨幣的“成本”有了大幅度的增加——但歸根結底,有面子貨幣的物理獲取成本,同樣是0,所以它才會發展到零利率和負利率。

在信用貨幣獲取成本為0的規則確定那一刻開始,信用貨幣的最終結局早已注定,有區別的,只是持續時間的長短而已。

當許多不要臉貨幣崩潰的同時,排名世界第二、第三的要面子貨幣,卻出現違反人類基本常識和邏輯的負利率,這類似于礦井里報警的金絲雀,更是黑夜里狂吠的看家犬,它們都在試圖提醒你,整個人類的貨幣基礎機制和財富計價體系面臨重置危險。

在未來,能夠替代美元而成為世界貨幣的,或者是黃金,或者是比特幣,或者是其他國際社會所定義的資產,但一定不會再是美元這樣的一國信用貨幣……

如果你還是想著,不要緊,等到唯一的世界貨幣美元變成負收益率的那一刻,再開始謀劃和保護你的財富,我真的不知道,那時候的你,是否來得及逃命;亦或是,能保護你財富的資產,其價格已經讓你高攀不起——讓經濟和貨幣走向崩潰的,肯定不是普通人,但承擔代價的,一定是普通人!

最后,講個小故事。

1948年底到1949年,國民黨政權在大陸敗局已定,兩岸船只幾乎全部被蔣氏政權征用來運輸流亡政府所需的戰略物資,富人若想逃難去臺灣,原來頻繁往來臺灣和大陸之間、幾十銀圓一張的船票價格,變成了15-20根金條一張。

關鍵時刻,船票,就是這么貴。

Tags:CPI比特幣GDPCPI幣是什么幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢GDP幣GDP價格

為什么我們要開這樣一個欄目?是為了讓創業者站在人文與多元化的十字路口,還是覺得總有“美第奇”要完成藝術復興的使命?答案是也不全是.

1900/1/1 0:00:008月7日,據報道,GuardianM用戶在某社交網絡持續發布疑似幣安用戶KYC資料。照片中人物均持有寫有Binance字樣紙張,及護照等身份文件.

1900/1/1 0:00:00中視文旅專欄作者:謝文藝/原創認識海貝那一年,她才11歲,瘦瘦的像一棵小綠豆芽。海貝抱著想看看舞蹈學院是怎么考試的初衷,和來自全國各地熱愛舞蹈的小朋友一起經歷了一周的各種考試,竟然考上了北京舞蹈.

1900/1/1 0:00:00摘要:Polkadot創始團隊在區塊鏈開發和運營上有著豐富的經驗,經濟模型設計也相對合理,推出的Kusama網絡很具創新和實踐意義,但其市值或存在一定的高估.

1900/1/1 0:00:00格物·資本seekforcapital是格物資本旗下內容大類目之一“人民幣”內容系列從屬于“人民幣”系列輔:硬核剖析:我國的貨幣發行與基礎貨幣本文為“人民幣”系列輔助部分 本文承接上文《我國的貨.

1900/1/1 0:00:00位于重慶奉節的夔門,又名瞿塘峽、瞿塘關,位于三峽西端的入口處,兩岸斷崖壁立,高達數百丈,而寬卻不到百余米,看上去跟門戶形似,故因此而得名。除此之外,夔門更是雄踞瞿塘峽之首,同時也是長江三峽之首.

1900/1/1 0:00:00