BTC/HKD+0.46%

BTC/HKD+0.46% ETH/HKD-2.13%

ETH/HKD-2.13% LTC/HKD-1.96%

LTC/HKD-1.96% ADA/HKD-4.35%

ADA/HKD-4.35% SOL/HKD-0.61%

SOL/HKD-0.61% XRP/HKD-2.73%

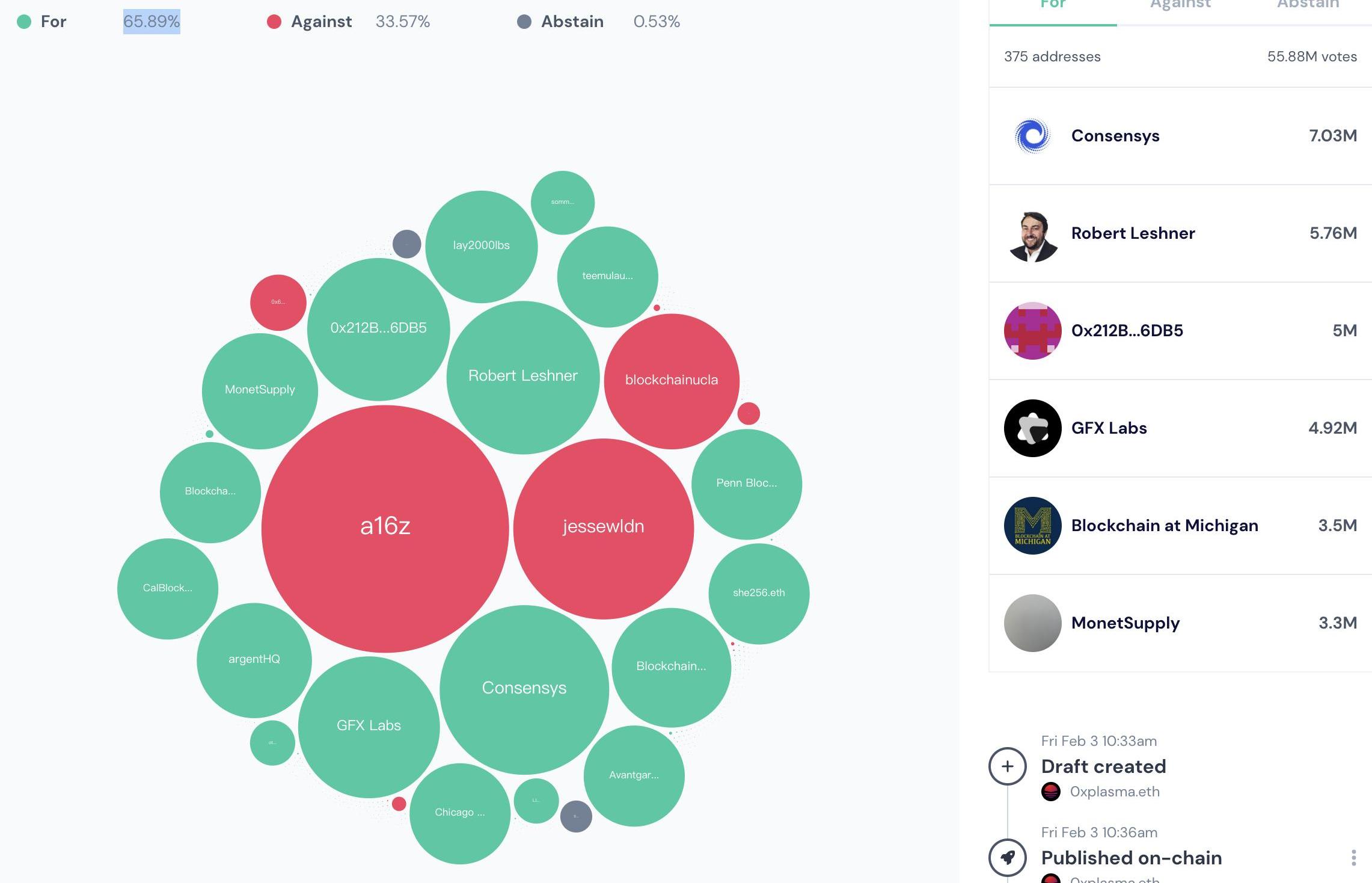

XRP/HKD-2.73%在將UniswapV3部署到BNB鏈上的投票中,a16z作為最大的投票者投了反對票,一開始以一己之力對抗其他人。按最終投票結果看,投票還是達到通過所需的最低票數,且贊成票比例為65.89%,獲得通過。

雖然此前Uniswap代幣UNI一直被詬病沒有價值捕獲能力,被認為只有無用的治理權,但在存在爭議的情況下,也凸顯了治理權的重要性。

如何通過最小的成本獲得最多的治理權限呢?元治理是一種思路。元治理是指協議A持有協議B的治理代幣,并使用這些代幣對協議B中的提案進行投票。下面將介紹一些元治理代表項目的發展現狀,以下數據均統計自2月13日。

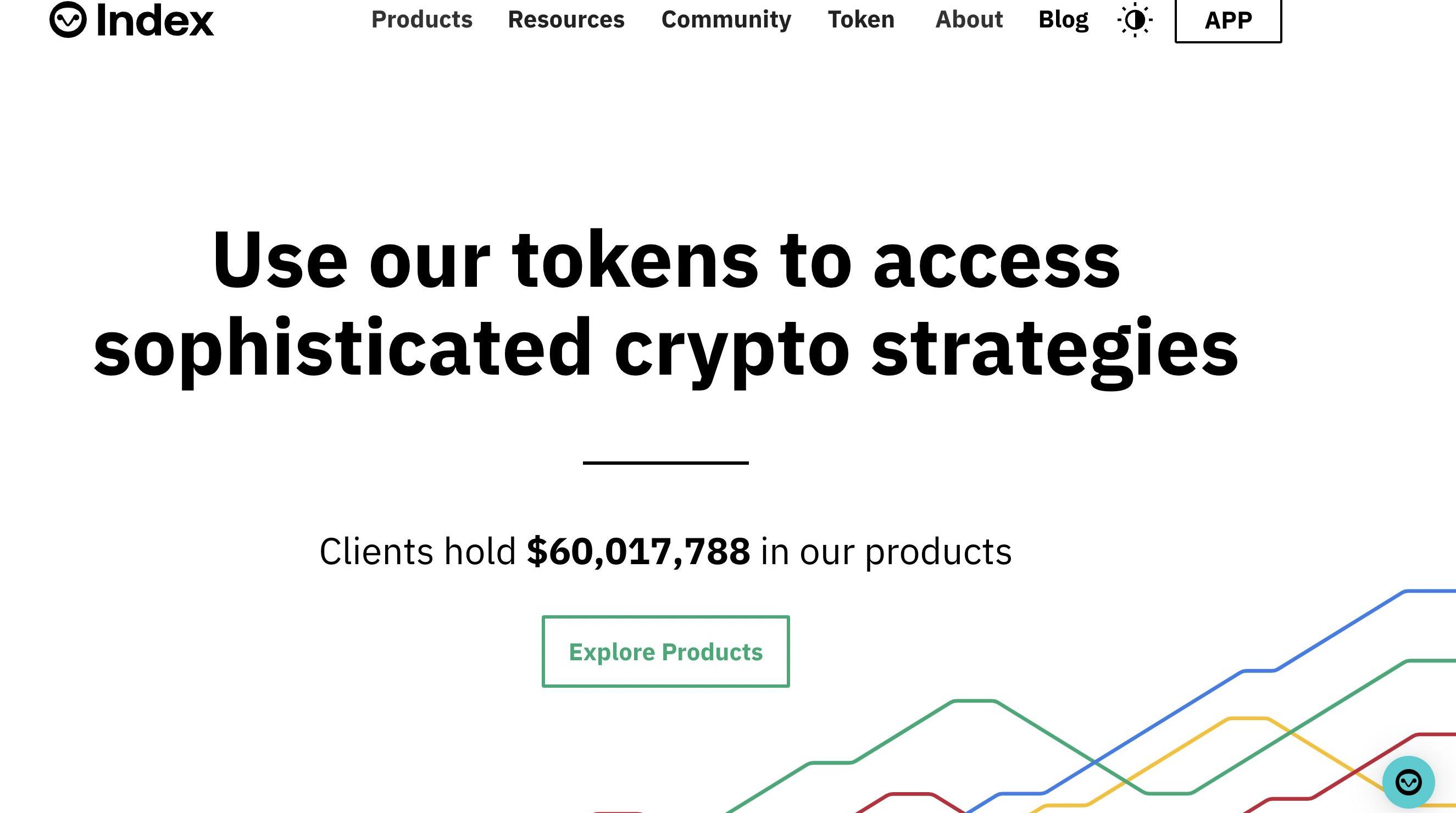

IndexCoop

IndexCoop是一個去中心化自治組織,使用智能合約創建了一系列產品,包括DeFi指數、元宇宙等指數、杠桿指數、以及最近的以太坊流動性質押指數。

CZ:Binance Labs上周評估了48筆交易/項目:1月29日消息,幣安創始人趙長鵬(CZ)剛剛發推表示,Binance Labs 上周評估了 48 筆交易/項目。[2023/1/30 11:35:35]

區塊鏈上的代幣除了可能升值以外,同時還有治理權。購買Index的指數產品的用戶,在享受到指數中一攬子資產帶來的便利性的同時,也意味著放棄了底層資產所擁有的治理權限,這些治理權全部由IndexCoop治理代幣INDEX的持有者控制。例如DefiPulseIndex指數中包含Uniswap、Aave、Maker、Synthetix、Compound、Balancer、Sushi、Yearn、Loopring、REN這幾個項目的治理代幣,那么INDEX的持有者就有了這幾個項目的治理權。

IndexCoopDAO對元治理提案進行投票,如果達到了5%的INDEX法定票數且投票獲勝,就可以用IndexCoop指數中的所有資產對該結果進行投票。

典型的案例是在FeiProtocol想把穩定幣FEI添加到Aave中作為抵押品的投票中,由于Aave提出治理建議需要最少8萬個AAVE,當時價值約2000萬美元。而FeiProtocol只通過400萬美元的INDEX就控制了3600萬美元的AAVE投票權。

Optimism Goerli測試網已升級至Bedrock架構,存取款已恢復:1月13日消息,據官方推特,OP Labs現已將Optimism Goerli測試網升級至Bedrock架構,并重新啟用存款和取款服務,Optimism Goerli Sequencer(定序器)也已恢復運行。

此前金色財經報道,OP Labs表示,此次升級將減少大約20%的Gas費,縮短存款時間,構建更安全、穩定的代碼庫和產品,并簡化節點基礎架構。此外,根據官方升級指南顯示,Optimism主網升級將至少提前三周宣布2023年2月的正式日期和時間。[2023/1/13 11:09:50]

這一做法也衍生出“杠桿化元治理”的概念,FeiProtocol聯合創始人Seb將這一概念解釋為,DAO#1使用少量代幣對DAO#2中的提案進行投票,然后使用大量代幣對DAO#3中的提案進行投票。這里FeiProtocol就通過少量INDEX控制了更多IndexCoop中的AAVE投票權。

按當前數據,INDEX的市值為1106萬美元,而DPI的市值為2342萬美元,IndexCoop的TVL為5928萬美元。由于最少只需持有5%的INDEX代幣即可用項目的所有資產在其它項目中進行投票,確實能起到元治理的效果。

黑客入侵三周后,Wintermute已還清9600萬美元債務:金色財經報道,加密做市商Wintermute償還了DeFi協議TrueFi一共9600萬美元的債務。今年4月,Wintermute從TrueFi獲得了一筆9,200萬美元的貸款,這筆貸款將于10月15日到期。區塊鏈數據平臺Nansen上的交易數據顯示,Wintermute在截止日期前一天連本帶息還清了債務。這筆貸款沒有抵押,意味著借款人僅憑其財務狀況和聲譽來擔保貸款。

金色財經此前報道,Wintermute于9月底在DeFi黑客攻擊中損失了1.6億美元,這是近幾個月來規模最大的黑客攻擊之一。當時,該公司CEO Evgeny Gaevoy表示,黑客襲擊之后,公司仍有償付能力。(Coindesk)[2022/10/15 14:28:24]

PowerPool

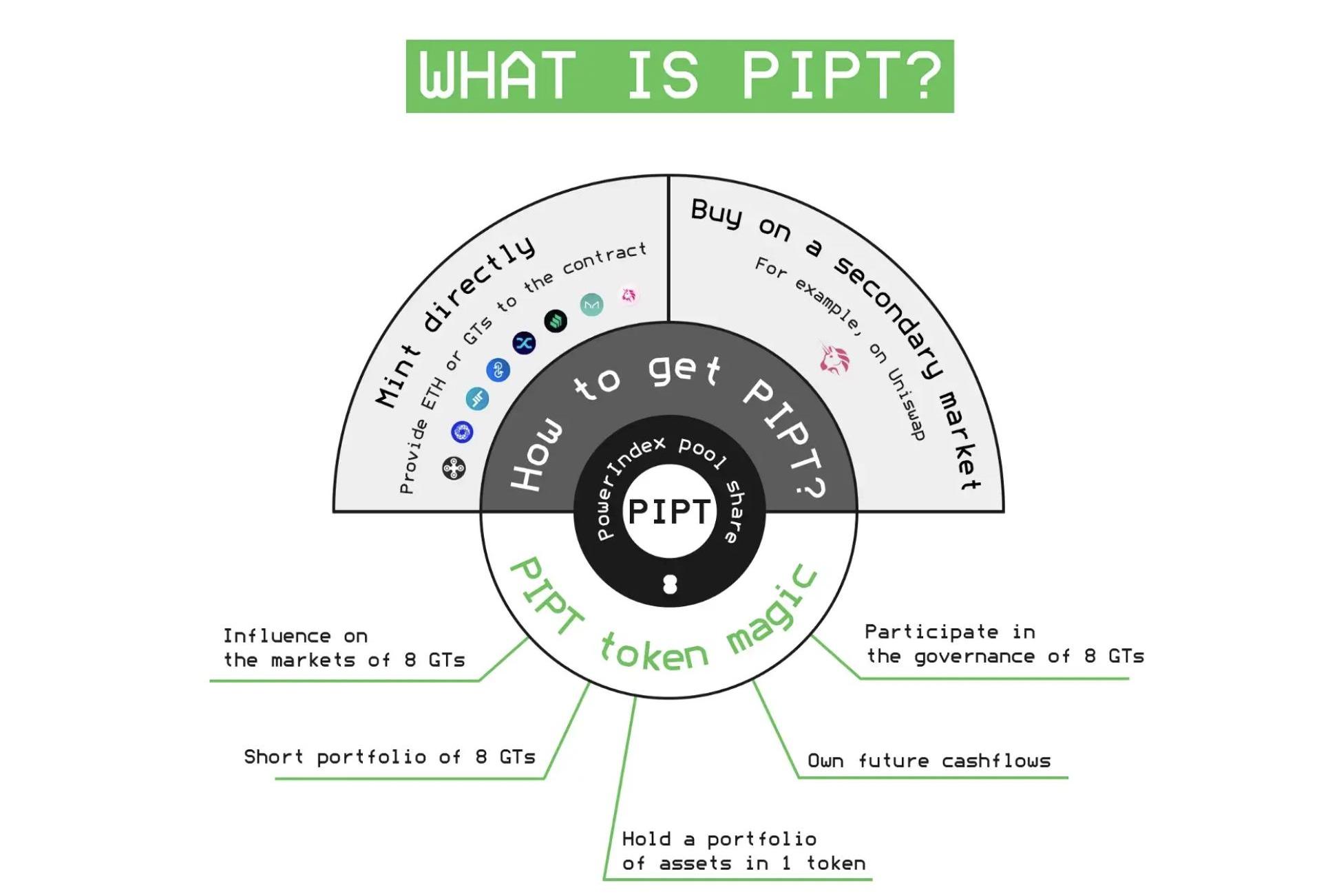

PowerPool是2020年8月推出的一個元治理項目,用于積累DeFi中的治理權。

數據:以太坊網絡過去24小時燃燒銷毀4,493.6枚ETH:金色財經消息,據Ultrasound數據顯示,以太坊網絡過去24小時燃燒銷毀4,493.6枚ETH。其中,OpenSea銷毀615枚ETH,ETH transfers銷毀382枚ETH,Uniswap V3銷毀227枚。[2022/6/1 3:55:07]

以DelphiDigital團隊提出的PowerIndex池PIPT為例,鑄造PIPT需要等比例的購買UNI、AAVE、SNX、COMP、YFI、WNXM、CVP、MKR這8種DeFi治理代幣。其中,CVP即為PowerPool的治理代幣。此后,PowerPool又相繼推出了Yearn生態系統指數YETI,Aave、SushiSwap、Synthetix、Yearn指數ASSY,Yearnv2VaultLP指數,以及開放供其它項目使用的PowerAgent網絡等產品。

在PowerPool上線之初,PowerPoolDAO確實積極的利用持有的DeFi資產參與了投票。據官方統計,在2022年5月之前,PowerPoolDAO對54項治理和產品提案進行了投票。

歐科云鏈OKLink上線Solana區塊鏈瀏覽器:5月23日消息,歐科云鏈 OKLink 宣布上線Solana區塊鏈瀏覽器,成首款提供中文界面的Solana瀏覽器。新上線的Solana瀏覽器,提供六大賬戶分類展示,支持全部交易行為解析。

作為OKLink區塊鏈瀏覽器15條公鏈中第一個支持Account模型中非EVM系的公鏈,Solana瀏覽器不僅支持鏈上數據查詢,還提供了交易概覽、鏈上概要、區塊信息、供應量等關鍵性數據。

據悉,OKLink區塊鏈瀏覽器此前已支持BTC、ETH、BSC、Polygon等多個主流公鏈數據查詢與檢索,并提供鏈上全周期、多維度的數據指標。[2022/5/23 3:35:50]

但現在PowerPool中的資金已經相對較少,最初的主打產品PIPT的市值僅有17萬美元。CoinGecko顯示,該項目的TVL也只有62萬美元。

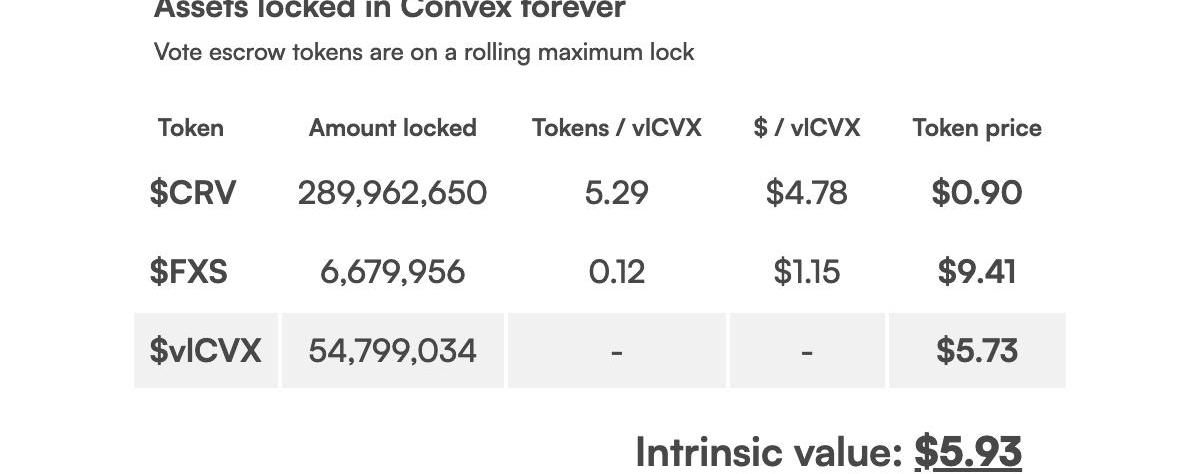

ConvexFinance

Convex也是一個經典的元治理項目,由于持有Curve50%的投票權,讓Curve的流動性提供者在不自行質押CRV的情況下能夠獲得更高的挖礦獎勵。而Convex中質押的CRV的治理權由CVX的質押者,也就是vlCVX的持有者控制,這也是元治理的一種體現。

在Curve中,將CRV代幣最多質押4年時間,可以獲得最高2.5倍的挖礦收益,并決定后續CRV排放的治理權限,質押的CRV代幣將失去流動性。

于是Convex創建了一個市場,讓CRV的持有者通過Convex質押CRV,并發放可交易的質押憑證cvxCRV,將協議收入的一部分分配給cvxCRV的持有者,cvxCRV在二級市場中有流動性;流動性提供者不用自行參與質押也可以獲得更高的挖礦收益;Convex治理代幣CVX的質押者則控制了Convex在Curve中的投票權。

雖然cvxCRV可以在二級市場中交易,但同樣不能贖回為CRV,近期cvxCRV出現了接近20%的負溢價。

根據@JustJousting整理的數據,Convex中質押有約2.9億CRV、668萬FXS,vlCVX的發行量為5480萬。按照當前價格,每鎖倉價值5.73美元的1CVX生成vlCVX,對應內在價值5.93美元的治理權限。

RedactedCartel

RedactedCartel是在OlympusDAO大熱之后出現的一個項目,也是OlympusDAO的subDAO。RedactedCartel生態內的產品可以為DeFi項目提供鏈上流動性、治理和現金流。

RedactedCartel中有三種產品:債券、賄賂市場HiddenHand、流動性包裝器Pirex。一開始,RedactedCartel通過拍賣和債券啟動,和OlympusDAO的債券原理類似,用戶可以用CRV、CVX、OHMOHM:BTRFLYSushiLP等資產折價換取一定時間后到期的BTRFLY債券。在啟動期間,RedactedCartel通過拍賣和債券積累了CVX、CRV和OHM。

在上面的Convex中,Convex可以幫助CRV的質押,而RedactedCatel還可以幫助CVX的質押。在Convex官網質押CVX后,可以得到vlCVX,而pvCVX是RedactedCatel中的vlCVX質押衍生品,每發行1pvCVX都有1vlCVX支持。每個pxCVXepoch,pxCVX的持有者都可以賄賂收入。

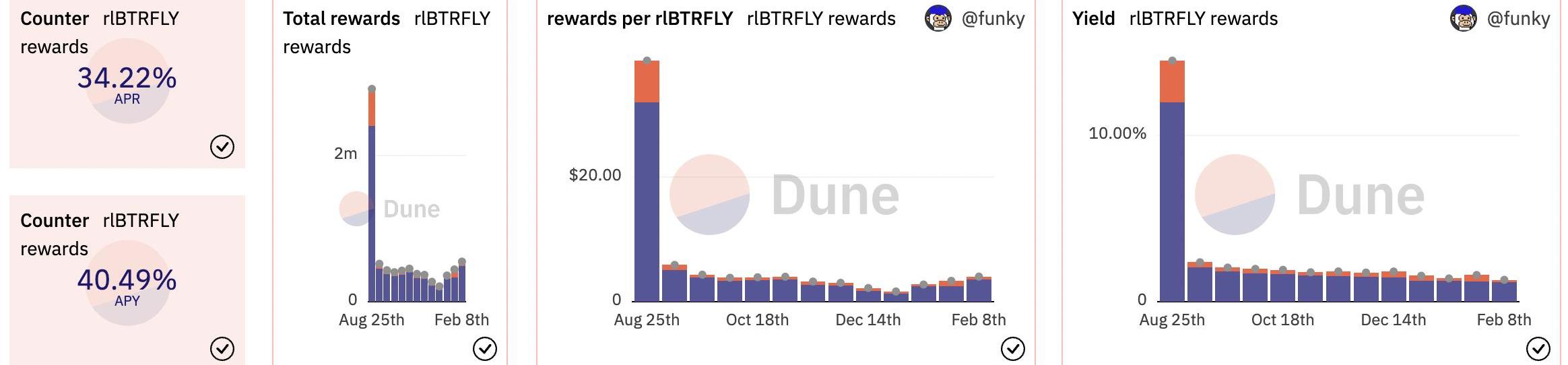

RedactedCatel的治理代幣為BTRFLY,同理,項目中的治理權由治理代幣BTRFLY的質押者控制。根據DuneAnalytics@funky整理的數據,在v2中,BTRFLY的供應量為173692枚,其中81.78%都鎖倉成了rlBTRFLY。最近的兩周,rlBTRFLY的鎖倉獎勵為鎖倉價值的1.31%,其中BTRFLY占1.18%,ETH占0.14%。

小結

元治理類項目也需要持有大量資金才能有可觀的治理權,在資金量較大的這幾個項目中,元治理以指數產品或流動性包裝器的形式存在。在指數產品IndexCoop中,由于底層資產是可以被贖回的,項目的市值較低,且通常在內部投票中少有競爭,最少只需5%的INDEX代幣就可能控制所有資產的治理權,確實是撬動杠桿、實現元治理的范例。

而Convex這類聚合項目,質押的CRV并不能贖回,項目和治理代幣本身的收益能力更強,且有眾多項目需要積累Convex的投票權,每1美元的vlCVX持有的Curve+Frax的投票權也只是接近1美元。

Tags:CVXINDDEXINDEXCVXCRVMind MusicXDEX幣Layer 1 Quality Index

一、過去一周行業發生重要事件 1.產業 Voyager和其債權人與FTX/Alameda就一系列糾紛達成和解協議Voyager無擔保債權人委員會在推特上表示:“UCC與Voyager和FTX/A.

1900/1/1 0:00:00Eigenlayer是能夠至少延續到24年的新敘事,作為主打ETH“共享安全”的重大創新,其提出的LSD流動性代幣的再質押方案,具有多條敘事邏輯加持.

1900/1/1 0:00:00質押是DeFi生態中的重要組成部分,質押允許用戶通過驗證交易和保護網絡安全來獲得被動收益。毫無疑問,隨著Lido、Stader和Rocketpool等流動性質押協議的爆火,大批用戶不滿于現狀,開.

1900/1/1 0:00:00拜登政府正悄悄地試圖禁止加密貨幣。NicCarter在PirateWires的一篇爆炸性的客座文章中解釋道.

1900/1/1 0:00:00本文要點: BUSD的儲備資金充足,資金托管安全,用戶不用擔心提現問題;SEC認定BUSD為未注冊證券,突破了現有豪威測試的范圍,或重新定義加密監管;穩定幣原本應由美國財政部監管.

1900/1/1 0:00:00當我們剛開始投身去中心化金融交易,首先需要的是一個錢包。而在操作鏈上錢包工具的過程中,大多數人可以感知到與我們習慣的用戶體驗并不相同——鏈上錢包可以實現完全托管數字資產,但缺乏賬戶安全保障.

1900/1/1 0:00:00