BTC/HKD-1.27%

BTC/HKD-1.27% ETH/HKD-1.62%

ETH/HKD-1.62% LTC/HKD-1.1%

LTC/HKD-1.1% ADA/HKD-1.42%

ADA/HKD-1.42% SOL/HKD-1.75%

SOL/HKD-1.75% XRP/HKD-0.99%

XRP/HKD-0.99%

還是有很多小伙伴并不理解,這個市場并不以任何人的意志為轉移,能夠影響市場走向的因素有很多,但最終的根源就是流動性。當一個市場的流動性越來越低,甚至是趨向于枯竭的時候,暴漲暴跌是非常正常的。不僅僅是暴跌,伴隨的也有可能是暴漲,經常交易Meme幣的小伙伴應該有深刻的理解,自己的籌碼出售的時候能將價格砸下去很多,而即便是少少的購買都能讓價格有較大的波動,這就是流動性的問題,而目前幣市的流動性正在以肉眼可見的速度萎縮,而這個問題我們已經說了很久了,到今天還有小伙伴再問為什么跌。

而流動性問題的解決卻不是一朝一夕的事情,不論是行情導致了更多的資金轉移到科技股和美債,還是因為監管導致了做市商的離場,又或者是美國的貨幣緊縮政策,但不論是哪一種想要短期讓流動性回歸都需要可以和市場逆行對抗的條件,比如科技股的Ai就顛覆了加息下市場的走勢,可惜的是目前的幣市并不存在這樣的條件,所以流動性的問題不但不能得到解決反而是愈演愈烈,因為加密貨幣市場本身并不像美股一樣靠財報驅動,而且并沒有完全的法案來支持想象力,所以幣市的漲跌完全就是靠信息和情緒驅動,尤其是在幣市和美股相關性持續下降以后。

去中心化期權協議Dopex上線期權流動性池OLP:1月17日消息,去中心化期權協議Dopex上線期權流動性池OLP(Option Liquidity Pools),用戶無需等待SSOV到期即可退出歐式期權頭寸。其中用戶能夠以隱含波動率折扣價購買SSOV期權代幣,以換取向期權買家提供隨時退出的流動性。[2023/1/17 11:15:38]

眾所周知目前從2021年底開始幣市的下跌就是因為美聯儲的貨幣緊縮,一直持續到了2022年底,從2023年開始又因為結束了第一階段的加息環節,美股和幣市都迎來了爆發的第一季度,而四月因為美國銀行的持續爆雷BTC的認知和搜索量,以及關注度和購買力都達到了上半年的巔峰,但隨著CFTC和SEC加重了對幣市的管理,流動性開始一蹶不振,這概念其實和LUNA以及FTX時代沒什么本質上的區別,都是因為恐慌而離場,接下來就到了上半年底BlackRock們申請BTC的現貨ETF給了投資者莫大的希望。畢竟BlackRock的歷史證明了他們的成功率會很高。

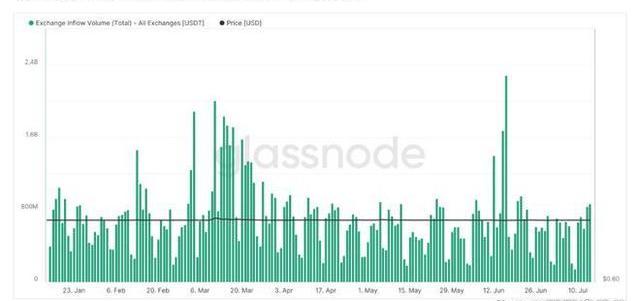

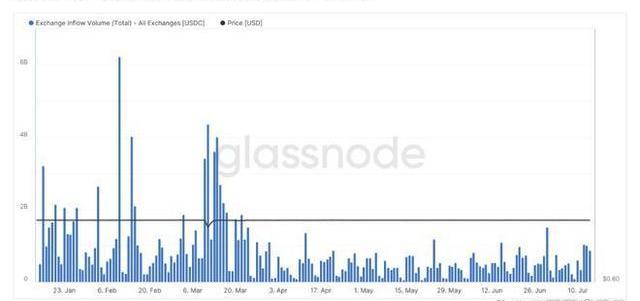

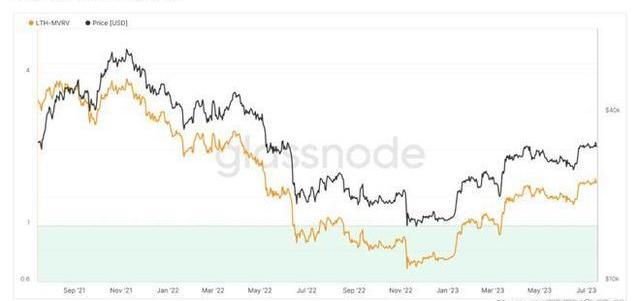

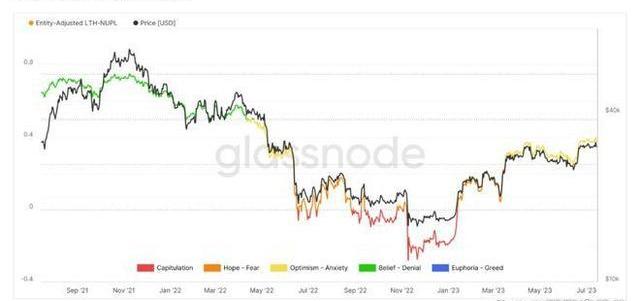

但通過成交量的對比可以看到,從進入2023年的第二季度以后,可以明顯的看到成交量的高峰出現了下滑,而且不僅僅是高峰,就是平時的成交量都開始萎縮,信息和情緒帶來利好的作用越來越短,說人話就是不論是買方還是買方都在降低換手率,更多的持倉者對于短期價格開始無動于衷,這既是好事,也是壞事,好的地方就是減少了短期的拋壓,更多的籌碼都在等著大周期的到來,從數據中可以看到,長期持有的BTC幾乎每周都有幾次會突破歷史新高,但是增長已經開始逐漸緩慢下來,甚至很有可能已經到了一個瓶頸,這個問題需要更多數據的觀察。

去中心化流動性交易平臺ProSwap正式上線:據ProSwap官方消息,去中心化流動性交易平臺ProSwap已于2021.06.01 16:00(UTC+8)正式登陸KHC生態。

同時,ProSwap挖礦板塊將于2021.06.03 16:00(UTC+8)正式開啟。

據悉,ProSwap是一個基于KoHo Chain智能合約的鏈上系統,將使用AMM協議為多種主流數字資產以及KoHo Chain的原生高價值通證提供流動性。[2021/6/1 23:02:00]

而換手率降低的壞處就是市場成為死水一潭,流通的籌碼越來越少,就說明了市場的活躍度在降低,本身流動性就夠差了,現在活躍度又降低了,成交量就必然會處于下降的趨勢,昨天我們也分析了最近一周穩定幣市值的走勢,并沒有大家想象中的那么樂觀,反而是更多的美國資金在加速離場,成交量的對比也清楚的反應在圖表中,可以明顯的看到。而至于購買力,雖然最近兩天因為價格的變化有上升的趨勢,但仍然太低了,這種購買力下別說牛市,就是猴市都快支撐不下了。

BiKi將于2月2日14:50上線FLOW并開啟流動性挖礦:據BiKi公告,平臺將于2月2日14:50 (GMT+8) 開放FLOW/USDT交易對。為慶祝FLOW上線,將開啟FLOW流動性挖礦活動,用戶通過APP或者PC開啟FLOW/USDT網格交易,滿足條件即可獲得網格+流動性挖礦雙收益,一鍵雙挖。

Flow是新一代游戲,應用程序和為其提供動力的數字資產的平臺。作為一個分散的網絡,任何人都可以加入并在Flow上建立。Flow由現有加密網絡上一些最受歡迎的應用程序的創建者制作而成,Flow使構建新應用程序和協議更安全,快速,高效。[2021/2/2 18:41:50]

任何的風險市場都是通過資金面來反應的,慶幸的是幣市相對于傳統市場來說會更加的透明一些,能夠通過鏈上數據來判斷資金的流向和購買力的變化,有些小伙伴會說牛市的開始都是從低流通量和低購買力開始的,這話沒錯,但是從有史以來的數據可以看到,雖然成交量會降低,雖然購買力并不充足,但必然是有源源不斷的外部資金涌入到市場中,這才是開始牛市的標準,市場中一共就三瓜倆棗,即便是能帶來的牛熊轉變,也不過就變成了今天是牛市,隔幾個小時就有變成熊市,依次更替。

Bancor 2021年Q1路線圖:部署BNT流動性及聯合挖礦計劃 Bancor池實施動態收費:1月1日,去中心化交易協議Bancor (BNT)官方發文公布2021年項目發展路線圖。在2021年第一季度,根據路線圖:1.Bancor將部署BNT流動性挖礦和聯合流動性挖礦計劃;2.增加激勵以使BNT參與協議質押;3.降低新代幣訪問Bancor協議功能的門檻(單一資產風險和永久損失保險);4.通過跨鏈和第2層解決方案部署擴展Bancor協議的范圍和實用性;5.通過新Bancor API改善前端性能;6.實現Bancor池實施動態費用機制,以優化協議交易量并通過治理進行調整。[2021/1/1 16:13:02]

最近市場的新聞主要還是圍繞著加密貨幣是否被視為證券的重要性,可能很多的小伙伴并不知道為什么如果加密貨幣被視為證券就意味著是利空,咱們今天就聊聊這個問題。如果某種Token被視為是證券,那么首先它適用的就是美國的證券管理條例,也就是有明確的法律依據,其中不但涉及到了項目本身的資質,甚至還涉及到登陸交易所的管理,這就使得運行加密貨幣交易所本身也必須符合證券交易所相關的規定和牌照。根據美國規則,證券對平臺和發行人提出了嚴格的投資者保護要求。

這意味著交易所將面臨監管機構的持續審查,這可能導致罰款、處罰,在最壞的情況下,還可能導致起訴。加強監管的支持者認為,由于適用SEC的披露要求,證券指定將為投資者帶來更多信息和透明度。但幣市本身因為去中心化的特性反而在某種程度上講就是不透明的化身,比如絕大多數的投資者并不知道團隊的組成,項目的進展,資金的使用情況和盈利情況等,而項目Token是否屬于美國規則下的證券,基本上取決于它在多大程度上像一家尋求籌集資金的公司發行的股票。

聲音 | Coinbase UK首席執行官:Coinbase Visa借記卡使加密貨幣像現金一樣具有流動性:據Cheddar消息,Coinbase UK首席執行官Zeeshan Feroz表示,該公司的新Visa借記卡旨在使加密貨幣在日常交易中更容易使用。“它使加密貨幣變得像現金一樣具有流動性。”[2019/4/16]

為了做出這一決定,SEC采用了來自1946年美國最高法院裁決的法律測試。在這個被稱為Howey測試的框架下,當一項資產涉及投資者投入資金以期從該組織領導層的努力中獲利時,該資產就可以被視為一種證券,因此屬于SEC的管轄范圍。由此可以看到XPR確實就像是法官判定的一樣,因為早期存在面向機構的募資,所以確實是符合證券的定義,但對于很多并沒有募資直接上到交易所IDO或者是DEX的項目來說,因為資金的來源是面向于散戶,而且不需要因為項目方的努力而獲利,反而不能判定是證券。

說人話,就是在二級市場募資的幣漲跌都是來自于用戶的情緒,認知和共識,上幣以后Token本身只要不和公司的盈利掛鉤,就不算是證券。在說清楚一點,就是我們都知道Uniswap有著非常豐厚的盈利,持有Uniswap的股份可以分享到公司的收益,但是持有Uni的代幣卻什么都拿不到,就是因為一旦Uni和Uniswap的盈利本身掛鉤,比如將盈利的一部分派發給Uni持幣的投資者,或者是利用盈利的資金回購Uni,那么Uni就會被定義成證券,那么Uniswap就必須要接受SEC的管轄,那么Uniswap是否可以發證券呢?明顯是不可以的。

美國國會一直在努力賦予衍生品監管機構,商品期貨交易委員會更多直接監管加密資產的權力。目前,它主要監管加密貨幣期貨,如果基礎市場存在欺詐或操縱行為,它有能力采取執法行動。CFTC的監管制度被認為比SEC的監管制度寬松,因此加密貨幣人群希望接受CFTC的監管也就不足為奇了。這也是SEC和CFTC爭奪是否是證券的主要原因,因為如果是證券,管理方就必須是SEC,但如果不是證券,甚至是商品,那么CFTC就有管轄權,最有名的還是雙方對于ETH屬性的認定,不過目前SEC已經放棄了認為ETH是證券,但是對于ETH的質押功能仍然認為是證券的一種。

2022年,多名加密貨幣高管和證券等傳統市場巨頭加入了監管行業,并推動支持一項賦予商品期貨交易委員會更多權限的法案。但在加密貨幣交易所FTX倒閉后,這一努力陷入停滯,FTX是推動這一變革最強烈的公司之一。今年6月,兩位眾議院共和黨人發布了一項新提案,該提案將賦予商品期貨交易委員會(CFTC)監管某些代幣的權力,并為最初作為證券最終作為商品進行監管的代幣創造一條途徑。目前還草案還并未進行到投票階段,但如果該法案得到確認,對于幣市來說將會是一件利好的信息。也會更加明確SEC和CFTC的管轄權限。

當然在全球范圍內因為制定的規則不同,所以對于是否是證券的定義也不一樣,而且不同的監管機構對于是否將加密貨幣視為證券采取了不同的立場。英國金融行為監管局對其認為具有還款權或利潤分享權的投資進行監管,而BTC等“支付代幣”或提供服務訪問權的“實用代幣”則不受監管。新加坡對這兩種類型都進行監管,但依據不同的法律。它將其他資產的數字表示形式的代幣視為證券。歐洲理事會5月通過了一項法律框架,在所有27個成員國實施共同的加密貨幣規則。而英國也在制定自己的加密貨幣法規,并將自己宣傳為數字資產公司歡迎的目的地,盡管部分銀行對此表示反對。

由此我們可以看到,是不是證券最直接的影響就是是否符合融資和發幣的權限,如果不能符合那要面對SEC的處罰,最少也是會被禁止在美國合規渠道銷售,這對于目前仍然是以美國資金為主導的市場來說是非常的不利,而且通過Ripple的事件我們也能看到,只要有向機構募資,那么部分屬于是證券肯定是跑不了的,Ripple結果也不是完全的獲勝,只是可以減少被處罰的金額,因此對于很多謀求合規的項目來說,去機構化可能是迫在眉睫的,當然這里有很多回轉的余地,比如機構成立DAO基金,比如機構直接在交易所投資,都有繞過SEC監管的可能。但最重要的,還是Token本身不能和項目掛鉤,但這樣的Token對于幣市來說,又有多大的吸引力。Billions項目組

Tags:SEC加密貨幣FTCSEC幣是什么幣加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣FTC幣FTC價格

今天是周末,下周的行情明天又要開始了,周末我們對新消息做一些解讀,網絡安全和信息化作出的重要指示是下周的重點,七部門聯合公布《生成式人工智能服務管理暫行辦法》,要求發展和安全并重.

1900/1/1 0:00:00頭條 人民幣千點大反攻收復7.17關口進入7月,人民幣對美元匯率從近期低點轉向回升,本周以來接連收復7.21、7.20、7.19等多個關口.

1900/1/1 0:00:002023年7月14日,中國人民銀行相關領導,出席國辦新聞發布會介紹2023年上半年金融統計數據情況,并答記者問.

1900/1/1 0:00:00退市危機之下,榮盛發展擬轉道新能源。今年以來,榮盛發展股價一路下滑,5月25日跌至1.17元/股最低點,目前仍在1.6元/股左右徘徊.

1900/1/1 0:00:00“甲醛”關乎民眾生命安全,“甲醛超標”一直以來都是普羅大眾所關注的熱點問題之一,大多數也會將甲醛和“白血病”掛鉤。白血病又叫血癌,是一種嚴重威脅人體生命健康的身體疾病.

1900/1/1 0:00:00就在幾周前,比特幣的市場主導地位終于超過了50%。然而,在瑞波幣戰勝美國證券交易委員會之后,比特幣的主導地位受到了挫折。山寨幣價格的突然上漲導致比特幣的市場主導地位下降,跌破50%的門檻.

1900/1/1 0:00:00