BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD-1.78%

ETH/HKD-1.78% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD+0.17%

ADA/HKD+0.17% SOL/HKD+0.71%

SOL/HKD+0.71% XRP/HKD+0.19%

XRP/HKD+0.19%編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。本播報由Deribit和Greeks.live聯合推出。

BTC歷史波動率7d22.56%14d38.82%30d58.88%60d68.67%1Y89.65%ETH歷史波動率7d34.14%14d47.10%30d70.35%60d73.10%1Y105.06%BTC與ETH短期波動延續疲軟態勢,令人昏昏欲睡。

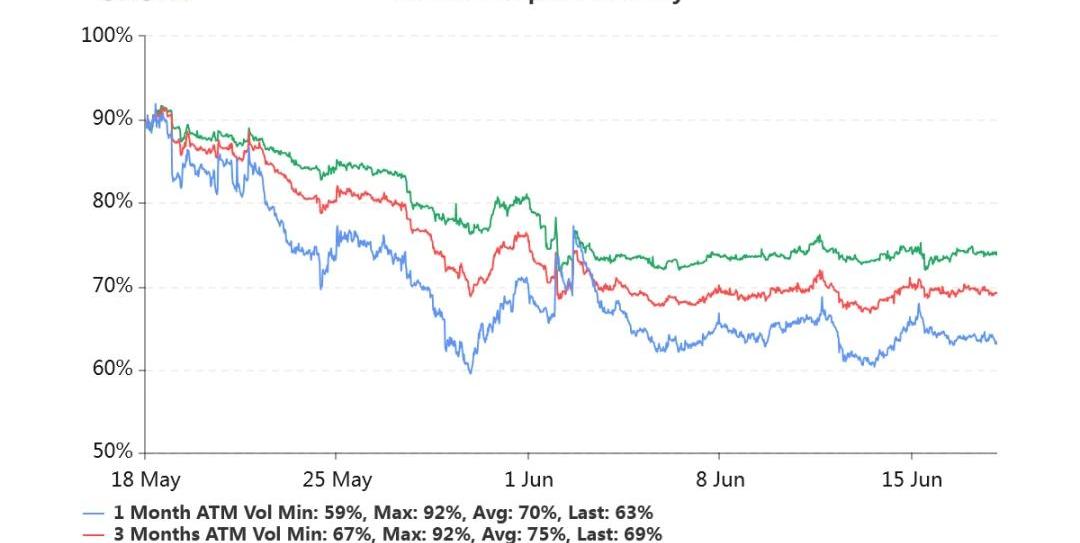

持倉量12億美元,持倉量創下新高。交易量平穩。各標準化期限隱含波動率:今日:1m63%,3m69%,6m74%6/17:1m64%,3m70%,6m74%隱含波動率平穩,略有走低。

Rollup平臺Caldera即將引入狀態預編譯,允許開發者定制和添加功能至他們的Caldera鏈:4月21日消息,Rollup平臺Caldera宣布即將引入狀態預編譯(Stateful Precompiles),為開發人員提供一個新的界面來定制和添加功能到他們的Caldera鏈,無需編寫Solidity即可向其EVM實例添加功能。狀態預編譯建立在EVM中標準的無狀態預編譯之上,從而實現更廣泛的功能和可定制性。Caldera表示,狀態預編譯的用例包括啟用合約擔保收入,鑄造EVM實例的原生硬幣,部署性能更高且更低成本的智能合約,限制白名單部署智能合約等。

Foresight News 此前報道,2023 年 2 月份,Caldera 宣布已經完成 900 萬美元的兩輪融資,傳統金融巨頭紅杉資本和加密原生公司 Dragonfly 領投,Neo、1kx 和 Ethereal Ventures 等參投。3 月底,Caldera 宣布在以太坊 Goerli 和 Polygon 上推出兩個公共測試網(EVM 兼容),允許開發人員部署智能合約并通過 Ethers.js 和 Thirdweb 等常用工具連接,普通用戶可以將測試網添加錢包,與部署的合約進行交互。[2023/4/21 14:17:24]

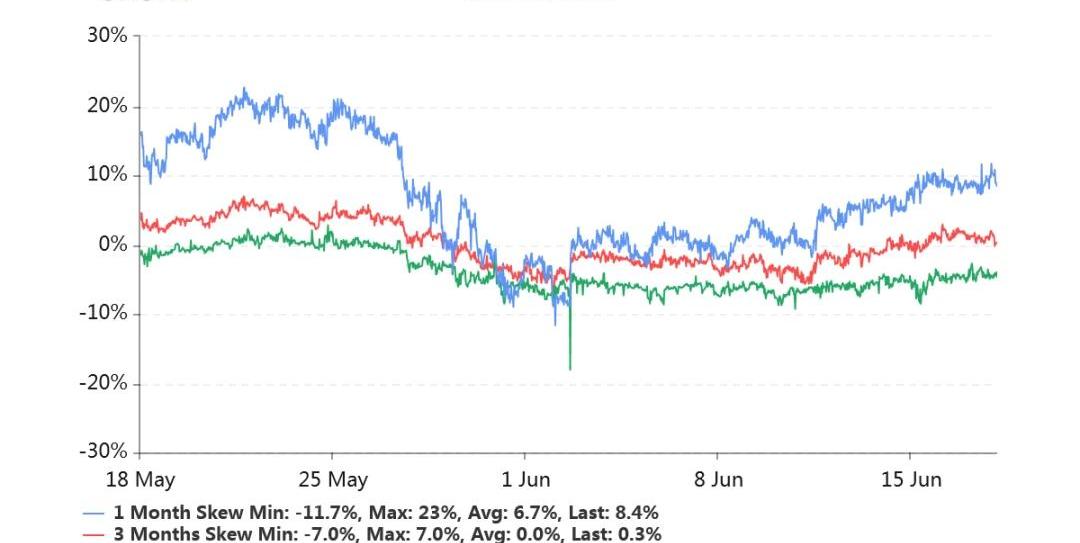

偏度:今日:1m-8.4%,3m-0.3%,6m+4.7%6/17:1m-8.0%,3m-1.2%,6m+5.4%偏度保持穩定。

Embroker 任命 David Derigiotis 為新任首席保險官:金色財經報道,數字平臺Embroker宣布前國際批發經紀商和 MGA 的 Burns & Wilcox的企業高級副總裁和國家職業責任實踐小組負責人David Derigiotis已加入擔任首席保險官 (CIO)。Derigiotis并領導 Embroker 創新保險垂直產品的開發,特別是網絡安全、技術和隱私產品。[2022/10/17 17:28:33]

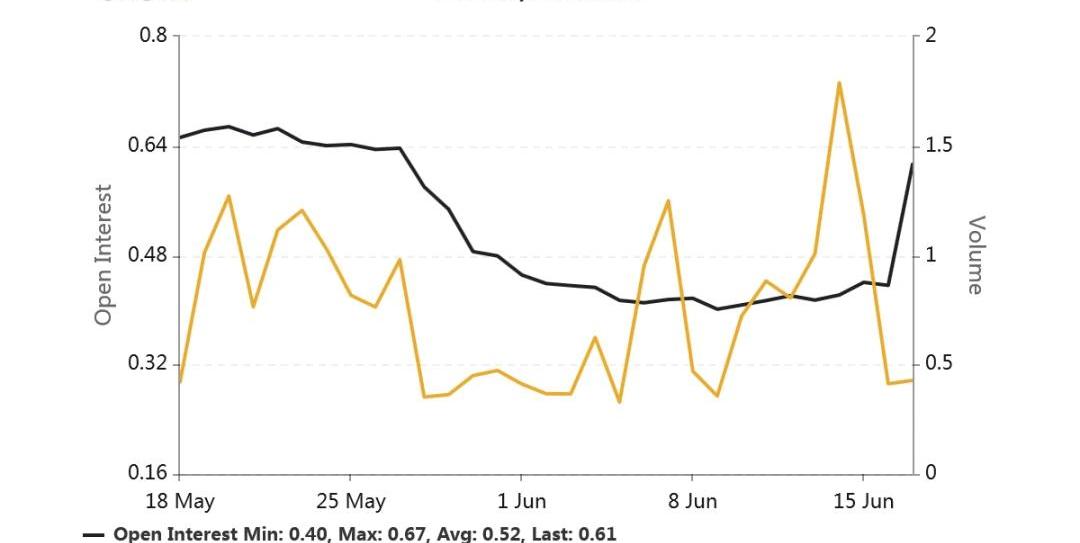

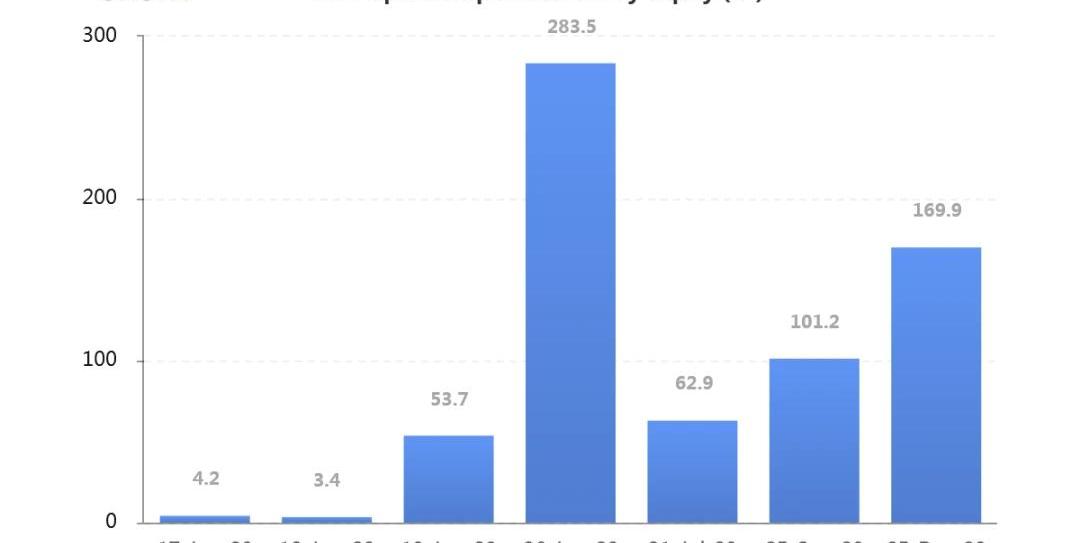

Put/CallRatio持倉量之比為0.62。超過了過去3個月的均值0.58。從成交細節去看,7月底的Call持倉顯著增加,明顯的備兌建倉現象。

Deribit上的ETH期權交易額首次超過BTC:5月4日,Deribit數據顯示,ETH期權交易額達到14億美元,首次超過BTC期權交易額。[2021/5/4 21:22:04]

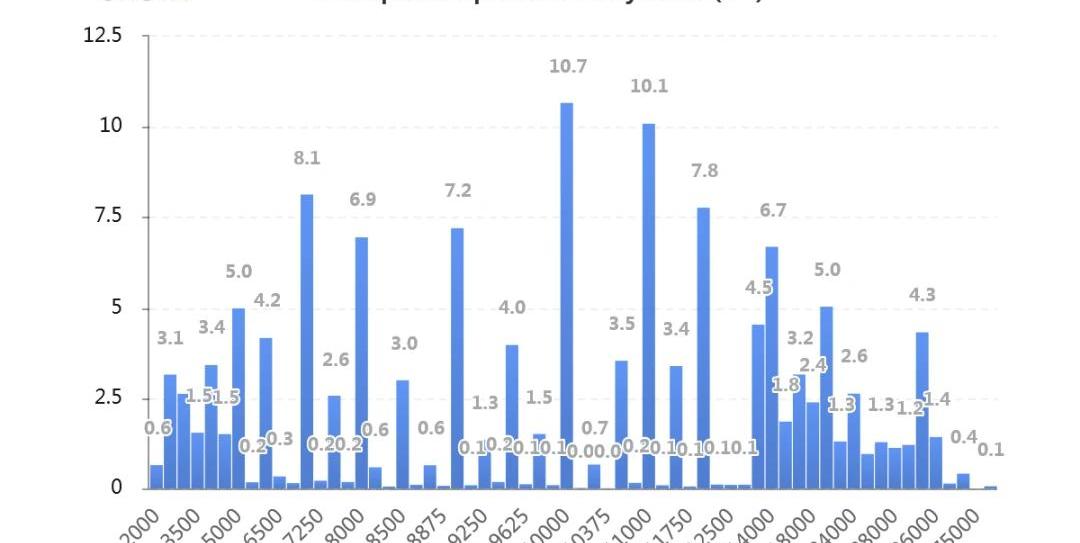

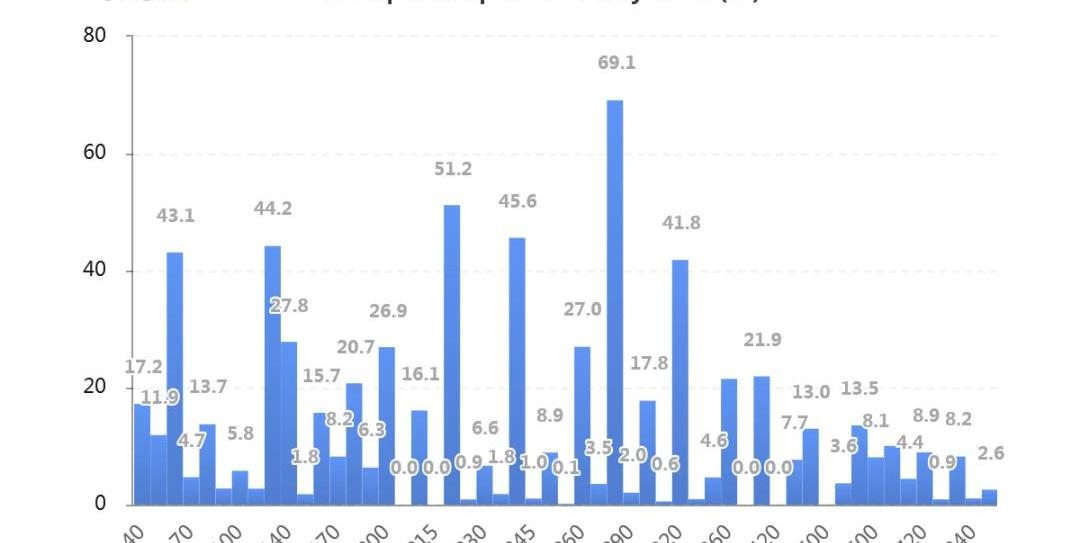

持倉量按行權價分布如下,虛值Call的持倉量顯著。

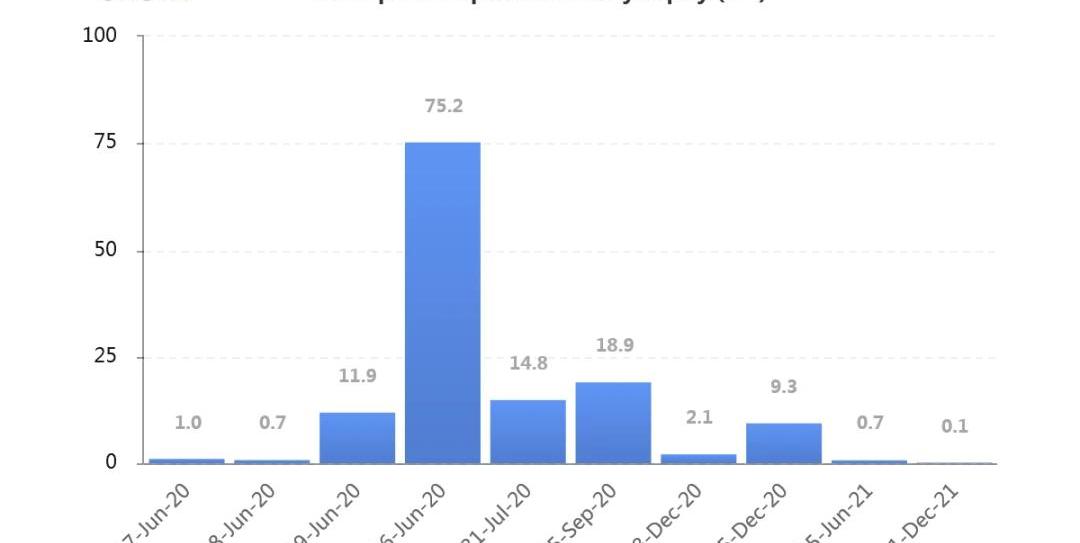

持倉量按到期日分布如圖主要持倉絕大部分集中在六月份。7月份、9月份、12月份持倉有所增加。

區塊鏈開發工具提供商OpenZeppelin發布開發人員套件Defender:區塊鏈開發工具提供商OpenZeppelin周二發布了名為Defender的開發人員套件。該工具有助于自動化許多與運行基于以太坊的DApps相關的開發操作。它提供了一個簡單的儀表板來管理現有智能合約的升級和管理操作,這可以幫助開發人員跟蹤變化。其他功能包括事務中繼器,可簡化與基于Web的后端的集成,日志記錄或oracle更新之類的自動化任務以及一個開發最佳實踐的通用知識庫。(Cointelegraph)[2020/10/27]

持倉量1.56億美元,處于較高持倉水平。交易量平穩。各標準化期限IV:今日:1m68%,3m72%,6m77%6/17:1m69%,3m73%,6m76%隱波平穩。偏度:今日:1m-3.5%,3m+2.0%,6m+7.2%6/17:1m+0.3%,3m+3.5%,6m+6.8%偏度向左偏移。持倉量的PutCallRatio達到半年來高位,0.85。持倉量按行權價分布集中如下圖,以平值、淺虛Call以及Put占比較多。

按到期日分布的持倉量顯著集中在六月份。9月底、12月底持倉量也顯著。

JeffLiangCEOofGreeks.Live2020年6月18日11:00

隱含波動率(ImpliedVolatility,IV)是將市場上的期權交易價格代入BSM期權定價模型,反推出來的波動率數值。即期權報價中,隱含的波動率數值是多少。這個名稱很形象。BSM是該模型三位作者姓氏的縮寫,即Black-Scholes-Merton。歷史波動率(HistoricalVolatility,HV)或實現波動率(RealisedVolatility,RV)兩個措辭含義相同。是對標的價格過往波動的測度。具體來說,是取標的的日收益率,在指定日期樣本區間內,計算這一系列日收益率的標準差。再乘以一年中包含的交易時長的平方根,進行年化。得到的數值即為歷史波動率。偏度(Skewness)衡量虛值Call與虛值Put貴賤的指標。拿Delta絕對值同樣為0.25的Call的IV減去Put的IV,如果獲得正值,則虛值Call更貴,稱為右偏。如果獲得負值,則虛值Put更貴,稱為左偏。在Skew.com網站中,應用的是相反的差值,為0.25Delta的PutIV減去CallIV。因此正負號需要調整。不過將其坐標軸進行逆時針旋轉90%后,左右偏的區分還是很形象清晰的。平值(AttheMoney,ATM)行權價在當前標的價格附近的期權被稱為平值期權。平值期權的Delta的絕對值接近0.50,Gamma、Theta、Vega的絕對值均在此區域附近最大化。虛值(OutoftheMoney,OTM)Call:行權價在現貨價格以上,如現貨7000,行權價10000。Put:行權價在現貨價格以下,如現貨7000,行權價6000。到期時虛值期權價格歸零。虛值期權的Delta絕對值介于0至0.50之間,Gamma、Theta、Vega的絕對值都比較小。實值(IntheMoney,ITM)Call:行權價在現貨價格之下,如現貨7000,行權價6000。Put:行權價在現貨價格之上,現貨7000,行權價8000。到期時實值期權的價格為現貨價格和行權價之差,即期權的內在價值。實值期權的Delta絕對值介于0.50至1.00之間,Gamma、Theta、Vega的絕對值都比較小。期限結構(TermStructure)同一行權價的隱含波動率隨著期權剩余期限的不同而反映出不同的報價。一般來說,期限越短的期權,隱含波動率變化幅度越大。期限越長的期權,隱含波動率變化幅度就越小。當市場劇烈波動時,短期隱含波動率就會上漲得更快,期限結構向下傾斜。當市場長期平靜時,短期隱含波動率就會下跌得更快,期限結構向上傾斜。

編者按:本文來自 Deribit德瑞的交易課 ,星球日報經授權發布。 打造網絡效應并非易事。在加密貨幣領域尤其困難,因為你要么與現任大咖競爭,要么進軍利基市場.

1900/1/1 0:00:00把比特幣引入以太坊生態是長期的主線,值得長期關注。當然把比特幣引入其他生態也是其他生態的長期主線,如果你看好那個生態,同樣值得關注.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:龐宇雄,Odaily星球日報經授權轉載。區塊鏈技術的提出對降低社會信用成本、改善社會信用環境有重要意義.

1900/1/1 0:00:00幣圈的殺豬盤形式又進化了。以往最普遍的殺豬盤形式搞一些所謂前無古人后無來者的概念,再然后是開線下大會,找圈內大佬站臺,最后進場以后再一舉收割.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:CryptoTutorials,翻譯:子銘,Odaily星球日報經授權轉載。在短短幾個月內,Curve.fi已成為DeFi的最大參與者之一.

1900/1/1 0:00:00低調了很久的幣圈首富李笑來老師,最近又開始攪動幣圈了。起因是5月21號,李老師轉發了一條微博,不帶臟字的噴了幣安可能資金斷裂.

1900/1/1 0:00:00